Ist ein Stop-Loss wirklich nötig?

Diese Frage muss eindeutig mit „Ja“ beantwortet werden, denn der Stop-Loss ist unsere Lebensversicherung und ohne diese Sicherung wäre unserer Risiko theoretisch unbegrenzt. Aber schauen wir uns den Initial-Stop doch einmal etwas genauer an.

Der Stopp ist ein grosser Vorteil, den wir als Retailer gegenüber den institutionellen Anlegern und Tradern haben. Diese sind mit so grossem Volumen unterwegs, dass sie mit einem SL die Kurse zu ihren Ungunsten beeinflussen würden. Daher müssen Institutionelle andere Wege nutzen, um in einen Trade hinein oder hinaus zu skalieren. Den Luxus eines Stopps können sie sich nicht leisten und daher sollten wir diesen auch als echten Vorteil betrachten.

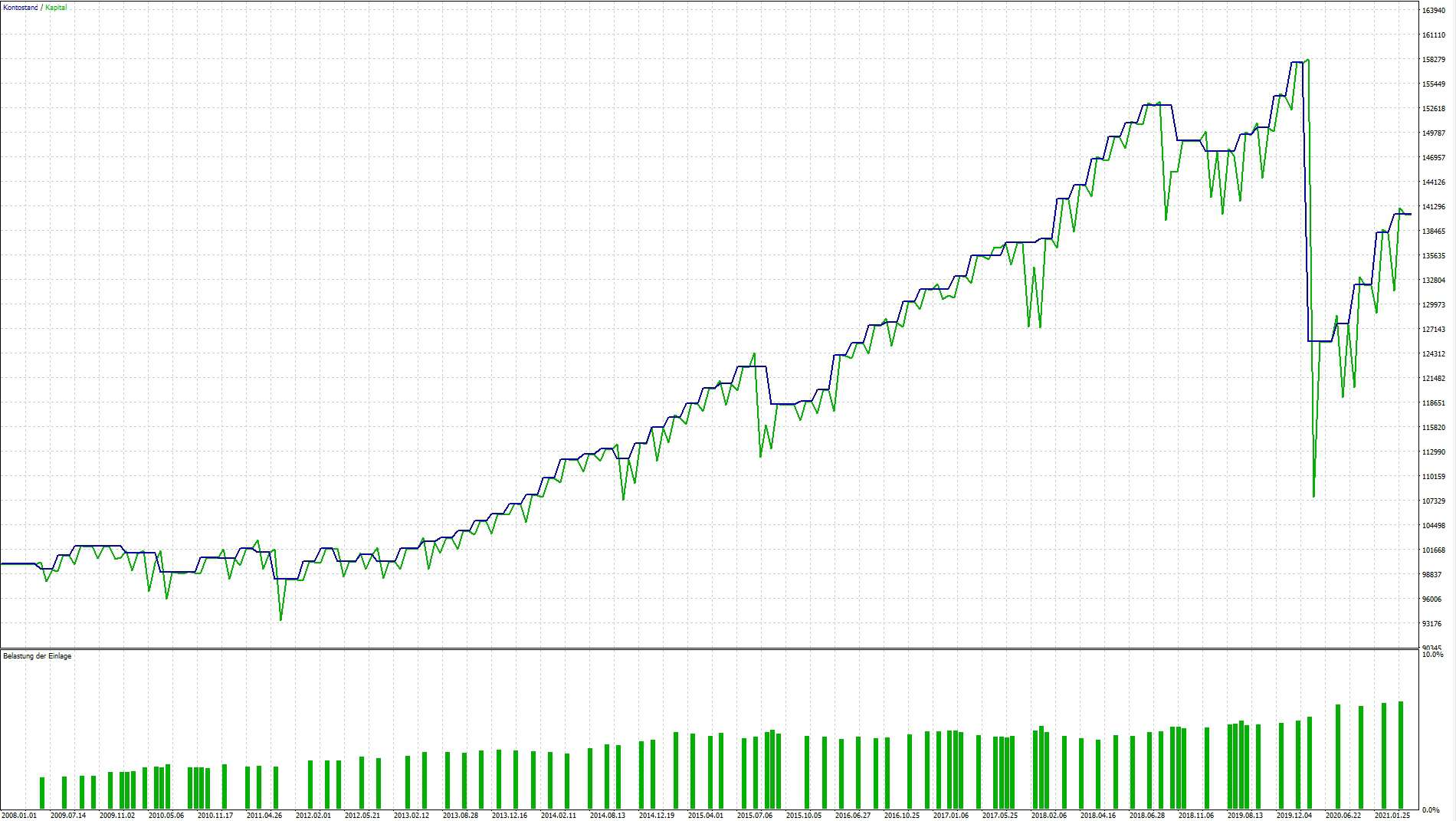

Larry Connors veröffentlichte vor Jahrzehnten sein bekanntes System „Double Seven“, deren Systemuntersuchung ihr hier nachlesen könnt. Larry Connors war der Meinung, dass zumindest Mean-Reversion-Systeme ohne Stopp gehandelt werden sollten. Das ging auch viele Jahre gut, aber spätestens seit der Corona-Krise Anfang 2020 wissen wir, dass dies auch „böse ins Auge“ gehen kann, wie man an nachfolgendem Chart deutlich erkennen kann. Mit einem vernünftigen Stop-Loss wären wir in dieser Situation deutlich besser beraten gewesen!

Der Notfall-Stopp – als wäre er nicht präsent…

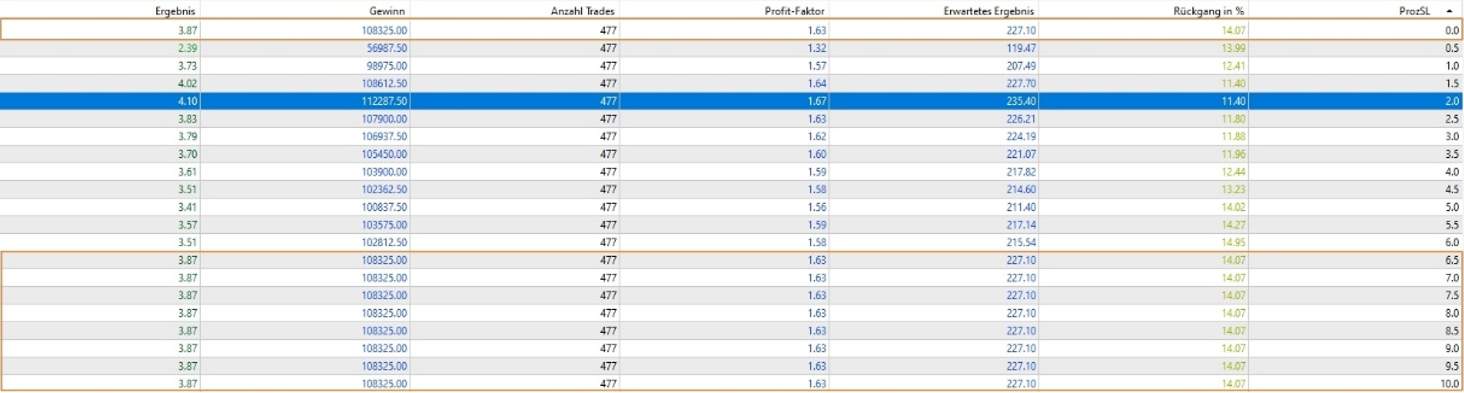

Im nachfolgendem Bild ist das Ergebnis einer prozentualen Stopp-Optimierung zu sehen. Bei einem System auf Tagesbasis wurde der Stop-Loss von 0% bis 10% untersucht, wobei 0% bedeutet, dass kein Stopp verwendet wird.

Es ist deutlich zu erkennen, dass die Performancewerte bei 0% (keinem Stop-Loss) mit denen ab 6,5% identisch sind. Das ist deshalb der Fall, weil dieses Verlustlevel in der Historie, über die wir backgestestet haben, niemals erreicht wurde. Wählen wir also in diesem System einen Initial-Stop von 6,5 oder mehr Prozent so nennt man dies einen Notfall-Stop. In der Backtest-Historie niemals erreicht, schützt er uns doch vor zu grossen Verlusten bei extremen Ereignissen wie z.B. dem Corona-Crash.

Verschlechtert der SL meine Performance?

Es gibt den Mythos, dass der Stopp unsere Performance grundsätzlich verschlechtert. Dies ist zwar ab und zu tatsächlich der Fall, aber in den meisten Fällen falsch. Wie wir im Bild mit dem optimierten SL erkennen können, wäre ein Stopp von 2% profitabler als das System ohne Sicherheitsnetz gewesen. Viel wichtiger ist aus meiner Sicht aber, dass der maximale Rückgang (Drawdown) mit einem sinnvollen Stop-Loss fast immer sinkt. Man muss einfach nur dafür sorgen, dass der SL nicht zu eng gewählt wird, damit die einzelnen Trades „Luft zum atmen“ behalten. Ein umfangreiches Research oder ein Backtest sind dabei unumgänglich.

Mental oder im Markt?

Man hört immer wieder, dass es besser sein soll, den Initial-Stop lediglich mental zu setzen und nicht von vorneherein in den Markt zu legen. Dies kann man natürlich tun, es hat aber aus meiner Sicht einige Nachteile:

- Bei einem Systemausfall ist meine Position ungeschützt

- Ein mentaler Stopp zwingt mich, viel häufiger (ständig?) den Marktverlauf zu beobachten

- Ich weiche viel zu leicht von meinem Handelsplan ab

Als Begründung für einen mentalen Stop-Loss werden immer wieder zwei Gründe angegeben.

- Einmal kann mein Broker so nicht gegen mich arbeiten. Aber wenn dies wirklich meine Sorge ist, so habe ich entweder ein psychologisches Vertrauensproblem oder den falschen Broker. Ein guter Broker wird meine Order bestmöglich ausführen und dafür Gebühren und/oder Spread kassieren. Er wird niemals gegen mich handeln, indem er z.B. als Marketmaker meinen SL abgreift. Habe ich einen Broker der dies tut, dann nichts wie weg!!!

- Die zweite Begründung ist, dass mein SL so nicht abgefischt werden kann. Aber auch dieses Argument hat keinen wirklichen Bestand. Einmal stellt sich die Frage, wer denn meinen SL abfischen will. Grosse Marktteilnehmer haben besseres zu tun, als uns ein paar Kontrakte abzuluchsen. Für Institutionelle sind wir absolut uninteressant! Natürlich müssen wir unseren SL nicht unbedingt direkt unter eine Unterstützung oder über einen Resist legen. Wenn wir unseren Stopp dorthin legen, wo es alle tun wird dieses Level dann auch interessant zum abfischen. Besonders kleinere Märkte wie der FDAX schiessen dann schon einmal über Widerstand oder Unterstützung hinaus, um dann wieder zurückzukehren. Wenn wir dies nicht wollen müssen wir den SL entweder weiter weg legen oder größere Underlyings wie beispielweise den S&P500 wählen. Solche Märkte sind einfach zu gross, um sie in einen Richtung zu manipulieren.

Letztendlich ist der mentale Stop-Loss tatsächlich eher ein mentales, sprich psychologisches Problem. Es ist einfach schwer Verluste zu akzeptieren, nur gehören diese nun einmal zu unserem Geschäft dazu. Der mentale Stopp wird daher eher dazu führen, dass wir dem Verlusttrade mehr Raum geben als unser Handelsplan vorsieht. Somit vergrössern wir dadurch unseren Verlust aher, als dass wir einen Vorteil haben.

Fazit

Ich habe versucht darzulegen, warum ich den Stop-Loss für unverzichtbar halte. Dies gilt in meiner Welt grundsätzlich und immer!

Mythen, das der SL ein System verschlechtert und wir immer nur „abgefischt“ werden konnte ich hoffentlich beseitigen. Und wenn man einen Initial-Stop als Risikobegrenzung gar nicht mag, so bietet sich zumindest ein Notfall-Stopp an.

Risikohinweis

Die in diesem Artikel veröffentlichten Analysen und Systemtests stellen keine Handlungsempfehlung dar. Sie dienen lediglich zu Informations- und Schulungszwecken und nicht als Angebot oder Aufforderung zum Kauf von Wertpapieren.

Es kann nicht ausgeschlossen werden, dass die veröffentlichten Analysen Fehler enthalten.

Eine Haftung für eventuelle Verluste, die durch Börsengeschäfte aufgrund unserer Analysen entstehen wird ausgeschlossen.

In den vorgestellten Analysen wird eventuell Bezug auf Finanztermingeschäfte genommen. Hohen Chancen stehen dabei auch hohe Risiken bis zum Totalverlust und eventuell darüber hinaus gegenüber.

Eine individuelle Beratung findet nicht statt, jeder handelt auf eigenes Risiko und eigene Rechnung.