Ein Hauch von Skepsis

Als ich zum ersten Mal vom 16-Wochen-Zyklus von Thomas Gebert (“Gebert Woche”) hörte war ich mehr als skeptisch, aber auch neugierig.

Es wird heutzutage sehr viel Quatsch veröffentlicht, aber man kann es ja einfach einmal nachprüfen…

Eine Beschreibung des Systems findest du z.B. in diesem Artikel oder in den Büchern von Thomas Gebert.

Das System

Der Autor behauptet einen 16 Wochen Zyklus im DAX gefunden zu haben, der seit den 50er Jahren nachweisbar ist und auch heute noch funktioniert. Man ist in diesem Zyklus in Woche 13,14 und 15 Long positioniert. In den Wochen 8, 11 und 16 geht man dagegen Short. Nach „Woche 16“ fängt der Zyklus wieder mit „Woche 1“ neu an.

Die Frage, wieso dieser ominöse Zyklus existiert oder welche Begründung hier zugrunde liegt ist wohl ungeklärt.

Leicht anwendbar

So ein System ist sogar vielfältig einzusetzen, denn neben Future, CFDs, Zertifikaten etc. kann das System sogar in ETFs umgesetzt werden. Dazu braucht man nicht einmal einen Algo programmieren, eine regelmäßige Erinnerung auf dem Smartphone reicht!

Aber wann haben wir denn die richtige Woche, wann fangen wir an zu zählen?

Es gibt im Internet viele Artikel zum Thema aber es ist recht schwer herauszufinden, in welcher Woche wir uns momentan befinden und für einen Backtest muss man ja auch die Wochennummer der ersten Testwoche wissen.

Dieses Problem lässt sich aber sehr einfach lösen. Über eine Optimierung testen wir einfach in 16 Durchläufen mit welcher Woche wir in unserem Test starten müssen.

Die Probe auf’s Exempel

Wenn die “Gebert Woche” wirklich funktionieren sollte, muss bei einem Optimierungslauf über alle 16 Wochennummern als Testanfang ja ein Ergebnis deutlich herausstechen.

Als ich an diesem Punkt war habe ich das Ganze zwar programmiert, aber eher damit gerechnet meine Zeit zu verschwenden.

Was dann dabei herauskam verblüfft mich noch immer…

Das Ergebnis

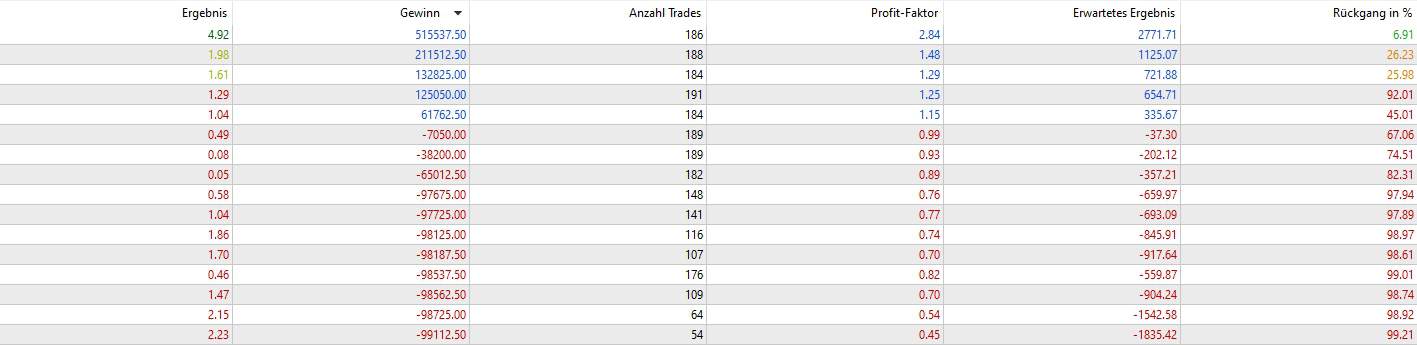

Wie in Abb. 1 zu sehen ist, sticht tatsächlich ein Ergebnis nehr als deutlich heraus.

Es sind nur 5 der 16 Testergebnisse überhaupt profitabel, aber lediglich eines zeigt gute bis sehr gute Ergebnisse. Während das zweitbeste Ergebnis immerhin noch einen Profit-Faktor von 1,48 allerdings bei einem Drawdown von 26% zeigt, liegt das beste Ergebnis bei einem Profit-Faktor von 2,84 bei einem Drawdown von nur 7%!

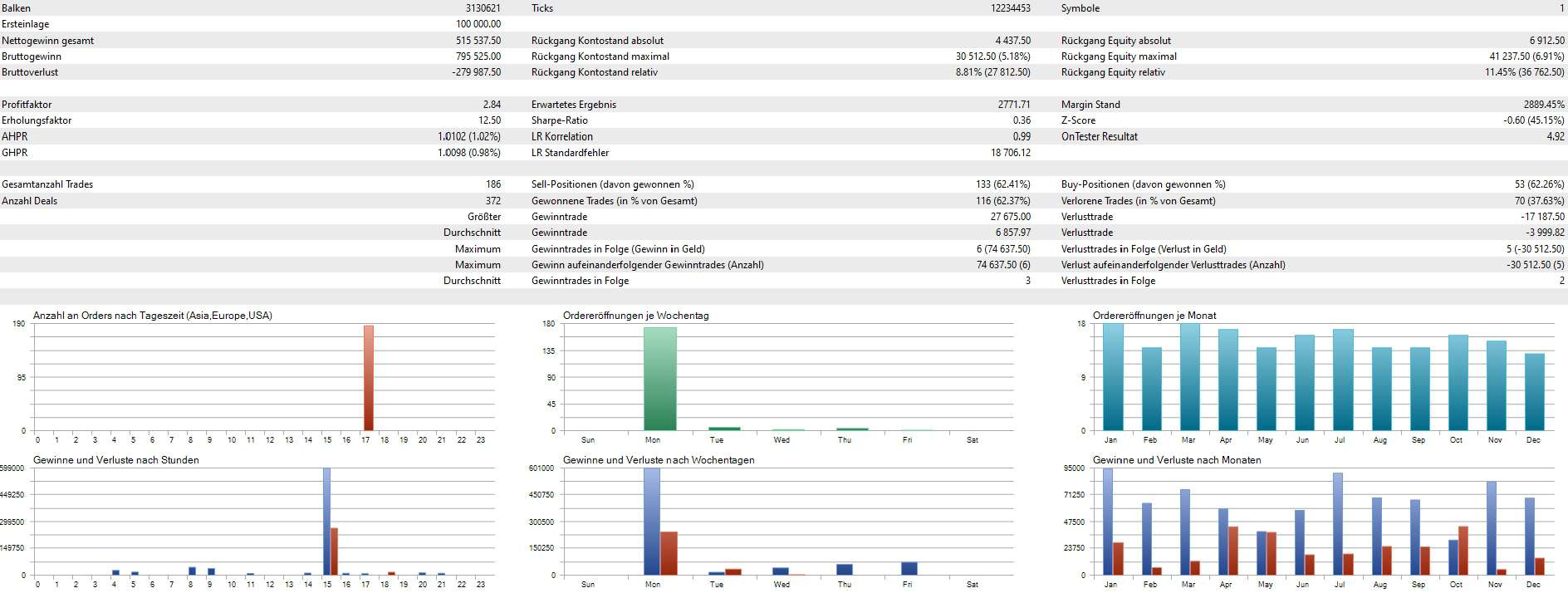

In Abb.2 und Abb.3 sind die Performance-Werte und die Equity zu sehen.

Die Testumgebung

Der Test wurde wie immer vom 01.01.2008 bis zum Zeitpunkt dieser Veröffentlichung gemacht. Es wurden Future-Daten des FDAX auf 1-Minuten-Basis genutzt. Ob das System seit den 50er Jahren schon funktioniert kann so natürlich nicht geprüft werden, aber zumindest in den letzten mehr als 13 Jahren klappt es prima.

Abweichend vom Originalsystem wurde in meinem Test ein Notfall-Stopp von 7% genutzt. Dies kommt im Original zwar nicht vor, ist bei mir aber eine Grundvoraussetzung für jedes System.

Es wurde im Test jeweils ein Kontrakt bei einer anfänglichen Kontogröße von 100.000 € gehandelt

Long oder Short – was funktionieret besser?

Als letzte Frage blieb mir zu klären, ob Long- und Short-Wochen ähnliche Ergebnisse bringen, oder ob eine Seite hier den Profit bringen.

In Abb.4 (Long) und Abb.5 (Short) ist zu erkennen, das beide Seiten gute Ergebnisse bringen. Während die Long-Equity etwas ruhiger verläuft und kleinere Drawdowns als die Short-Equity zeigt, hat tatsächlich die Short-Seite ein Drittel mehr Profit gebracht. Das ist sehr ungewöhnlich für ein System im DAX, der bekanntlich ja – wie alle Indizes – eine klare Long-Bias zeigt. Gebert Woche Gebert Woche Gebert Woche Gebert Woche Gebert Woche

Fazit

Wir haben hier ein Handelssystem vorliegen, dass erstaunliche Ergebnisse bringt.

Eine logische Erklärung für die Performance ist schwer bis gar nicht zu finden.

Die „System Quality Number“ nach Van Tharp liegt bei 4,9 im oberen Bereich der Beurteilung „sehr gut“.

Risikohinweis

Die in diesem Artikel veröffentlichten Analysen und Systemtests stellen keine Handlungsempfehlung dar. Sie dienen lediglich zu Informations- und Schulungszwecken und nicht als Angebot oder Aufforderung zum Kauf von Wertpapieren.

Es kann nicht ausgeschlossen werden, dass die veröffentlichten Analysen Fehler enthalten.

Eine Haftung für eventuelle Verluste, die durch Börsengeschäfte aufgrund unserer Analysen entstehen wird ausgeschlossen.

In den vorgestellten Analysen wird eventuell Bezug auf Finanztermingeschäfte genommen. Hohen Chancen stehen dabei auch hohe Risiken bis zum Totalverlust und eventuell darüber hinaus gegenüber.

Eine individuelle Beratung findet nicht statt, jeder handelt auf eigenes Risiko und eigene Rechnung.

Womit hast du das denn Back-getestet? Also mit welcher Software..?

Und wie finde ich sonst noch die “Gebert Woche” heraus

Ich habe dafür Metatrader5 genutzt, aber es geht auch mit jeder anderen Backtesting-Software. Man braucht aber Intraday-Daten dafür.

Vielleicht gibt es im Internet Seiten, die die Gebert-Woche veröffentlichen? Momentan (29.03.) haben wir jedenfalls die Woche fünf…